El Santander comunicó a la CNMV un Hecho Relevante con un documento en Power Point —43 slides diseñadas en menos de media hora— que mostraba todos los datos de la operación para mostrar al mercado la importancia y la rentabilidad de la adquisición que acababan de hacer por un euro. Así presentó el Santander al mercado la «ganga», lleno de optimismo por lo que acababan de comprar por un euro:

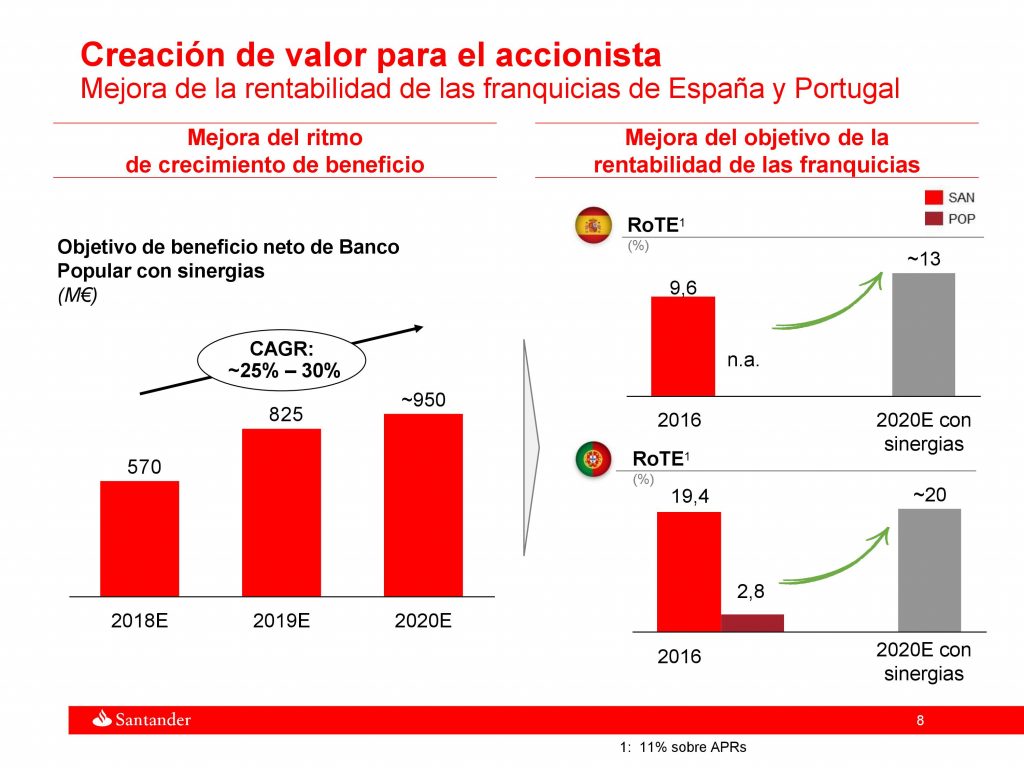

Dentro de ese documento diseñado en tiempo récord, o inverosímil, Santander anunciaba que esperaba un beneficio acumulado en tres años de 2.345 millones que se traducía en un retorno de inversión del 33% si tenemos en cuenta que el banco cántabro anunció una ampliación de capital de 7.000 millones de euros en el mes de julio de 2.017. En un hecho relevante Santander afirmaba que en 2.020 el retorno sería del 13/1%. Sin embargo, ¿Qué activo podemos encontrar en el mundo que podamos comprar por un euro y después de inyectarle capital tenga ese retorno? No lo hay pero si hacemos caso a los análisis de la operación que hicieron bancos como JP Morgan, Morgan Stanley o Credit Suisse esa rentabilidad podría alcanzar sin problemas un 20% anual, es decir, un acumulado del 60%. Analistas españoles, como la compañía Alantra, afirman que el cálculo de rentabilidad del Santander es muy conservador porque olvidó en sus cálculos que cada 100 puntos básicos que suban los tipos de interés el beneficio se incrementará en 150 millones anuales. Por otro lado, Fidentis calcula que, con la operación del Banco Popular, el Santander se habría anotado 10.000 millones de beneficios en forma de fondo de comercio.

Si Santander logra la rentabilidad anual prevista por los analistas, un 20% de retorno anual, supondría un beneficio neto por año de alrededor de 1.400 millones de euros. Una valoración modesta de un banco que genere esos 1.400 millones debería estar entre 11.000 y 14.000 millones, entre 8 (muy modesto) y 10 veces los beneficios anuales (PER).

Estos cálculos son muy conservadores si consideramos que el Santander actualmente cotiza en Bolsa con un denominado PER de 11,39% a día 30 de mayo de 2018. Suponiendo que Santander amplió capital por 7.000 millones para comprar Popular, como mínimo, la diferencia entre lo desembolsado en la ampliación y la valoración de mercado conservadora, o lo que es lo mismo entre 4 y 7.000 millones de euros, correspondería a los accionistas del Banco Popular.

Recordemos que según la auditoría independiente de la operación que Diario16 realizó en el cuarto trimestre de 2.017, el Santander se embolsaría del Popular una cifra de 43.000 millones de euros hasta finales del año 2.018. En consecuencia, el banco presidido por Ana Patricia Botín dio un pelotazo que sería imposible si, en realidad, el Popular hubiera estado quebrado.